- 最大

- 较大

- 默认

- 较小

- 最小

○ 文/杨国丰

芝商所(CME)将于10月14日推出一种新的LNG期货合约,允许合约持有者在钱尼尔能源公司位于美国墨西哥湾的萨宾帕斯LNG终端进行实物交割。这是全球首份可以进行实物交割的LNG期货合约。

全球首个实物LNG期货合约的诞生,是美国与全球天然气产业发展的必然。它不仅有助于进一步激发美国的天然气市场活力,同时也有利于形成全球统一的市场基准价格,推动气价与油价脱钩,加速天然气市场的全球化进程。

美潜力进一步释放

美国曾是全球最大的天然气进口国之一,但自页岩气革命爆发以来,天然气产量快速增长,2009年超过俄罗斯成为全球最大的天然气生产国,2017年成为天然气净出口国。美国除了向加拿大和墨西哥出口管道气外,其余的天然气都是以LNG形式出口的,且呈快速增长趋势。

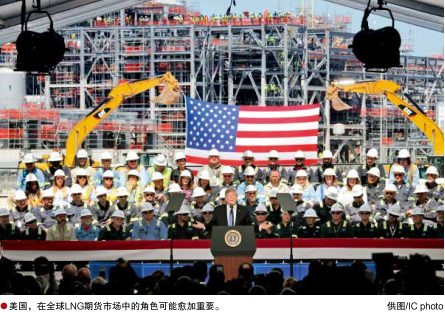

根据国际LNG进口商组织的数据,2019年上半年,美国日均LNG出口量达1.2亿立方米,超过马来西亚成为全球第3大LNG出口国。美国能源信息署预计,到2025年,美国LNG生产能力将超过1500亿立方米,成为全球最大LNG出口国。

芝商所推出新LNG合约提供了一种新的LNG贸易途径,将进一步促进美国天然气产业的发展,主要表现在三个方面。

芝商所推出新LNG合约提供了一种新的LNG贸易途径,将进一步促进美国天然气产业的发展,主要表现在三个方面。

一是为页岩气生产商改善盈利状况提供了新手段。自页岩气大规模开发以来,美国国内气价持续走低,近几年一直保持在3美元~4美元/百万英热单位附近。小型独立公司是美国页岩气革命的主体,虽然凭借技术进步和产业模式调整已逐步适应了低气价环境,但受气价低迷影响,这些公司的实际盈利水平并不高。借助期货保值工具规避风险,改善经营情况是美国页岩气公司在低气价下持续经营的重要手段之一。此次芝商所推出的可进行实货交割的LNG期货合约,丰富了期货交易的产品类型,为页岩气公司提供了新的避险手段,增强了其继续开发页岩气的信心。

二是有助于进一步刺激美国LNG出口量增长。美国天然气具有原产地成本优势,但综合考虑气化、运输后,美国LNG现货总体成本优势并不明显,成为限制出口增长的因素之一。在拥有了可进行实货交割的LNG期货合约之后,买家可以将一系列期货操作手段与LNG实物贸易相结合,有助于在一定程度上降低美国LNG的总体成本,提高市场竞争力,进一步推动出口增长。

三是有助于改善美国国内气价低迷的形势。供应过剩是导致美国国内气价低迷的主要因素,出口量增加和区域内外价格联动有助于改善这一状况。2018年,美国Henry Hub现货年均价从2017年的2.99美元/百万英热单位增至3.2美元/百万英热单位,很大程度上得益于天然气出口量的持续增长。新的LNG期货合约对促进美国LNG出口和扩大美国LNG贸易范围有积极意义,也将进一步改善美国国内的价格环境,为其天然气产业持续发展提供保障。

为全球化奠定基础

LNG在全球天然气贸易中的占比持续增加,是推动天然气贸易全球化的主要动力。BP《世界能源统计年鉴2019》数据显示,2018年,全球天然气贸易量同比增加9%,创下历史最高纪录。其中,LNG贸易量首次突破4000亿立方米,达到4310亿立方米,同比增长9.6%。

新的LNG期货合约是顺应天然气贸易需求产生的,可以助力天然气市场走向全球化。这主要体现在以下3方面。

有助于形成独立的天然气价格机制。与石油贸易也不同,由于天然气贸易有管道气和LNG两种形式,导致一直以来难以在跨区贸易中形成统一的价格体系,逐渐形成了目前的北美Henry Hub、欧洲和东北亚3个比较大的区域天然气定价体系。考虑到发现价格是期货的重要功能之一,而LNG在跨区贸易方面拥有管道气难以比拟的优势,因此新的LNG期货合约可能会成为气价与油价或石油产品价格完全脱钩,进而形成独立价格体系的开端,为天然气贸易全球化奠定基础。

有助于改善区域溢价。从全球3大天然气消费中心看,与北美和欧洲市场相比,亚太地区LNG消费量最大,价格也最高,这是由其与布伦特油价挂钩的独特价格体系决定的。而北美采用的是市场供需定价,欧洲采用的是替代产品参考定价。芝商所新的LNG期货合约为业界提供了一种发现和确定LNG价值的新途径,可能会成为全球LNG贸易的价格标杆,对于消除区域价格差异具有重要意义。

有助于保障全球天然气市场的完整性。LNG是天然气贸易的重要形式。2003年时仅有12%的LNG通过现货或短期合约出售,到2018年时这一比例已上升至32%,这同时也增加了对可靠的价格基准和流动性期货市场进行对冲的需求。但与石油和管道气相比,当前的LNG期货体系并不完整,可进行实物交割的LNG期货合约的推出是LNG期货市场完善过程中的重要一步,在促进天然气市场完整性方面意义重大。

对中国是一把双刃剑

结合当前市场形势,对中国而言,芝商所推出的新LNG合约利弊共存且很明显,可谓是一把双刃剑。

首先,新LNG合约有助于推动独立的气价体系,减少区域间天然气贸易溢价,促进天然气贸易全球化。我国目前是全球第二大LNG进口国和进口量增长最快的国家,预计很快将超过日本成为全球最大的LNG进口国,无疑将是LNG市场全球化进程中最大的受益者。此外,上海期货交易所的天然气期货上市工作仍在推进,芝商所的相关期货体系对我国天然气期货市场体系有借鉴意义。

其次,由于新的LNG合约是芝商所推出的,很可能将会与美国的Henry Hub等天然气交易中心价格有紧密联系。这意味着美国很可能会在未来的全球LNG定价方面掌握更多主动权。考虑到中国即将成为全球最大的天然气净进口国,而美国不久后将成为全球第一大天然气出口国,中美两国在天然气供需方面已经站在了“对立面”。由此判断,在美国掌握更多天然气定价话语权之后,中国可能面临比现在更加艰难的价格环境。

再有,虽然我国能源供应总体安全,但在当前复杂的市场和地缘环境下,油气对外依存度持续升高和缺少有效的价格控制手段是影响我国能源安全的重要因素。所以,我国应设法在确保油气安全稳定供应的同时加快推进国内油气期货市场建设和完善,充分利用全球最大油气进口国的优势,在油气定价方面获取一定的主动权。

责任编辑:郑 丹

znzhengdan@163.com