- 最大

- 较大

- 默认

- 较小

- 最小

加强资产减值测试,合理计提必要减值,有助于石油公司降低未来经营风险。

新冠肺炎疫情引发了2020年原油价格低位下探,给全球能源市场带来了巨大冲击,石油行业进行了十年来最大的一次资产价值调整。2020年,埃克森美孚、雪佛龙、壳牌、道达尔、BP、康菲共减计了近800亿美元的资产。

计提资产减值是会计准则的要求,体现了对于资产价值的重新认识。中国三大石油公司在评估油气资产价值、判断油气资产减值迹象和控制油气资产减值方面面临着同样挑战。

减值的意义及制度规定

当出现资产减值迹象时,就应该对资产进行减值风险测试;若资产实际价值低于账面价值,就需要计提资产减值。资产实际价值一般采用资产的预计未来现金流量,是否折现取决于所遵循的会计准则。在对资产未来现金流计算中,采用的技术及经济参数均为预测值,反映了企业对资产剩余使用期限内的规划和预期。

计提资产减值是一把双刃剑。短期看,计提资产减值会降低当期利润,可能造成资产永久损失,损害利益相关方和市场信心;长期看,资产减值降低了未来资产折旧、折耗与摊销的基础,有利于降低未来成本,提升长期财务表现。因此,计提资产减值与否反映了企业对待资产的态度,也反映了企业对行业未来发展趋势的判断。

油气资产,是石油公司的核心资产。其减值风险测试,通常以采油厂(或油田、区块)作为最小现金产出单元。影响油气资产实际价值的主要参数包括:油价、储量、产量、操作成本与投资等预测值。对除未探明矿区权益外的油气资产,应开展定期检查,当发现以下三种减值迹象时,就应该对油气资产进行减值风险测试:①油气价格持续下跌且未来没有上涨预期;②资产实际或未来开发成本超出预期;③资产油气储量估算大幅下调。对于企业持有的未探明矿区权益,无论是否存在减值迹象,都应当于每年年末进行减值测试。

不同石油公司因注册地点、上市地点的不同,遵循不同的会计准则。BP、壳牌、道达尔主要遵循国际财务报告标准;埃克森美孚、雪佛龙和康菲主要执行美国会计准则;中国三大石油公司认可并采用国际财务报告标准和中国会计准则的相关规定。三种会计准则之间的主要差别为:①长期固定资产减值后,国际会计准则允许转回,中、美不允许;为了减少财务报告的体系差值,我国三大石油企业统一按减值不可转回处理。②资产实际价值计算,国际及中国会计准则采用资产未来现金流折现值,美国不折现。

国际公司的管理实践

国际石油公司实施大规模资产减值的最直接和最主要的原因,是国际油价暴跌和低位运行。过去十年间,国际石油公司进行过两轮大规模资产减值,一轮出现在2014~2016年,一轮出现在2020年,均是由于油价暴跌而导致对未来油价的预期降低从而执行资产减值的。

总的来说,各公司计提资产减值的时机和幅度不仅受到会计准则的影响,而且反映了公司经营现状、对行业未来发展趋势的判断、对资产价值的认识以及对经营风险的偏好。经营效益和现金流越好、风险承受能力越强、对资产保值越重视、对未来行业发展趋势越乐观的企业,越倾向于晚减值、少减值或不减值。

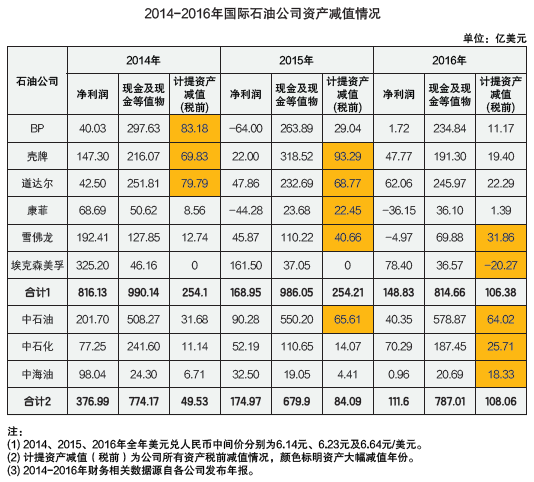

2014~2016年国际石油公司资产减值情况

2014年年中,国际油价结束了高位震荡的行情,开始大幅下跌,布伦特原油期货平均价格从99.5美元/桶大幅下降至2016年的45.1美元/桶,降幅54.6%。受油价下降影响,石油企业的储量价值明显降低,预期收益相应减少,国际石油公司普遍计提了高额资产减值准备。由于不同会计准则对资产减值可否转回的规定有差异,欧洲的石油企业在资产减值方面行动比较积极,而美国石油公司在资产减值方面更趋向于保守。其中,BP主要在2014年计提高额资产减值准备,壳牌和道达尔在2014、2015年连续两年进行了大规模的资产减值,康菲于2015年进行了高额资产减值,雪佛龙的高额资产减值主要出现在2015年和2016年,埃克森美孚在2016年进行了资产减值。

值得指出的是,埃克森美孚长期坚持着资产少减值或不减值的原则,在2014、2015年未采取资产减计措施,主要原因包括:经营状况良好,生产运营成本低,盈利水平高,现金流充足;对行业未来发展趋势较为看好; 意图避免出现资产永久损失。由于资产减计及财务等问题,埃克森美孚于2016年9月接受了美国证券交易委员会(SEC)的调查。迫于压力,埃克森美孚在随后的2016、2017、2018年分别计提资产减值(税前)20.27亿美元、15.21亿美元、4.89亿美元。SEC于2018年3月放弃了相关调查。埃克森美孚直至2020年油价大跌之时,再次计提高了额减值。

值得指出的是,埃克森美孚长期坚持着资产少减值或不减值的原则,在2014、2015年未采取资产减计措施,主要原因包括:经营状况良好,生产运营成本低,盈利水平高,现金流充足;对行业未来发展趋势较为看好; 意图避免出现资产永久损失。由于资产减计及财务等问题,埃克森美孚于2016年9月接受了美国证券交易委员会(SEC)的调查。迫于压力,埃克森美孚在随后的2016、2017、2018年分别计提资产减值(税前)20.27亿美元、15.21亿美元、4.89亿美元。SEC于2018年3月放弃了相关调查。埃克森美孚直至2020年油价大跌之时,再次计提高了额减值。

与美国一样,我国会计准则也规定资产减值不可逆。由于经营情况较好而且对资产保值增值较为重视,我国石油公司大幅计提资产减值实施相对较晚,中石油在2015和2016年均计提了高额资产减值准备,中石化、中海油主要在2016年提高了资产减值幅度。其中,中海油计提资产减值较少,减值资产主要是加拿大的油砂。

2020年国际石油公司资产减值情况

2020年,受新冠疫情全球大流行以及产油国之间博弈的影响,国际原油价格震荡剧烈,布伦特原油期货平均价格41.4美元/桶,比2019年下降35.2%。

受油价下跌影响,国际石油公司营业收入下降幅度普遍在30%左右,即使各公司均采取了削减运营支出的措施,但成本下降幅度不及营业收入下降幅度,利润大幅下降。与2019年相比,国际石油公司2020年度业绩不仅大幅度下滑,而且出现了根本性的反转,全部由盈利变为亏损,且亏损额巨大。其中,埃克森美孚、壳牌和BP亏损额均超过200亿美元,其他公司亏损额在50亿美元左右。

受油价下跌影响,国际石油公司营业收入下降幅度普遍在30%左右,即使各公司均采取了削减运营支出的措施,但成本下降幅度不及营业收入下降幅度,利润大幅下降。与2019年相比,国际石油公司2020年度业绩不仅大幅度下滑,而且出现了根本性的反转,全部由盈利变为亏损,且亏损额巨大。其中,埃克森美孚、壳牌和BP亏损额均超过200亿美元,其他公司亏损额在50亿美元左右。

2020年,国际石油公司纷纷计提巨额油气资产减值。根据各国际石油公司发布的2020年第四季度财报,壳牌年度账面亏损219亿美元,税前计提资产减值高达281亿美元,主要减值资产为澳大利亚Curtis LNG和Prelude FLNG,美国墨西哥湾、巴西、尼日利亚、欧洲的海上油气以及北美的非常规油气。埃克森美孚年度账面亏损高达224亿美元,税前计提资产减值200.6亿美元,减值主要涉及美国、加拿大西部及阿根廷的天然气资产。BP年度账面亏损203亿美元,税前计提资产减值约146亿美元,减值主要涉及阿塞拜疆、BPX能源公司、加拿大、印度、毛里塔尼亚和塞内加尔、北海、特立尼达和多巴哥的油气资产。道达尔年度账面亏损73亿美元,税前计提资产减值85亿美元,主要是加拿大油砂项目减值约70亿美元。雪佛龙年度账面亏损55亿美元,税前计提资产减值57亿美元,主要涉及美国非常规、澳大利亚及委内瑞拉的油气资产。康菲年度账面亏损27亿美元,税前计提资产减值8亿美元,减值资产主要是美国的非常规油气。

两次减值的差异比较

一是减值力度不同,暴露当前经营困境。

在2014~2016市场调整过程中,虽然国际油价降幅约55%,远大于2020年,但由于油价是从历史高位下跌到中低位,主要造成油气行业盈利空间减小,国际石油公司经营状况普遍没有受到实质性影响,仍具有较为稳健的现金流,石油公司盈利能力虽然有所下降,但极少出现亏损的情况,仍具有较强的生存能力。6家国际石油公司3年间共减计约600亿美元的资产。

2020年被很多业内专家认为是石油行业历史上最为困难的一年。虽然油价同比降幅约35%,但由于是低位下探,油价暴跌对石油公司的冲击远超过2014~2016年,石油公司普遍面临着高额亏损的经营困境。对于石油公司来说,亏损背后,更大的问题来自亏损给投资者带来的信任危机。此外,主要石油公司的信用评级可能面临下调,而信用降级可能增加其借贷成本,使大型项目的融资更加困难。在应对低油价的过程中,国际石油公司均采取了积极措施保障现金流、提升未来效益,如确保稳产增产、积极降本增效、提升投资效率、剥离低效资产等。同时,新冠疫情导致的低油价引发了石油行业至少10年来最大的一次资产价值调整,6家国际石油公司2020年共减计约800亿美元的资产。

二是对未来行业前景的判断发生了根本变化,能源转型步伐加快。

资产剥离和减值的力度,反映出了各大石油公司对市场未来前景的判断出现了根本性的变化。

2014~2016年油价暴跌之后,各石油公司对行业的判断主要是:布伦特原油价格将长期维持在50美元~60美元/桶的水平,石油行业将从高额利润的经营状态转向利润空间较低的经营新常态。在经历了2020年低油价之后,虽然2021年初国际油价保持了上涨趋势,但各石油公司在业绩发布会上对行业未来趋势的展望依然较为谨慎。为了重新获得投资者的信任,回应投资者关于碳排放和气候变化等问题的关切,各大石油公司纷纷承诺制定向零排放过渡的战略,加快公司能源转型的步伐。欧洲石油公司开始全面转型,并借能源转型机会掀起了一波减值浪潮,其中,以壳牌和BP最为明显;美国石油公司则表现出了注重提升碳处理能力的特点,在能源转型方面的步伐相对滞后。

壳牌将逐步缩减传统油气资源勘探开发板块为现金流业务,对一体化天然气、化工及成品油业务开展资产布局,通过销售、可再生能源及能源解决方案等增长类业务开拓新市场,并设定2050年达到全生命周期净零排放的目标。BP致力于从国际石油公司转型为国际能源公司,计划在未来十年间逐步缩减传统油气勘探开发及炼化板块为现金流业务,再通过布局充电桩、可再生燃料及氢能等来打造新的业务增长点。道达尔将公司名称改为“Total Energies”,显示了向综合能源公司转型的决心,计划将石油产量占比由目前的55%降至35%,大力推进天然气、可再生能源及发电业务发展。埃克森美孚拟成立从事低碳技术商业化的新业务部门,计划在全球推进20多项CCS或CCUS项目。雪佛龙将通过设立未来能源基金来加大对低碳解决方案领域的投入。

对我国石油公司的启示

计提资产减值是会计准则的要求,也是企业进行资产管理的常规手段。绝大多数石油公司都在满足效益要求的情况下每年主动进行减值。资产减值管理,体现了企业的战略研判能力、风险控制能力、内部管理能力以及处理与投资者关系的能力。

我国石油公司的海外资产多在高油价时期购入。在油气行业长期形势严峻、能源转型势在必行以及地缘政治风险增加的大环境下,应对海外资产进行妥善梳理、评估和分级,加强资产减值测试,合理计提必要减值,以降低未来的经营风险。同时,应在国家层面积极推动中央企业海外资产处置管理办法的出台,为相关企业提供指引。

油气资产减值测试结果受到多个技术、经济参数影响,需要石油企业内部多个生产经营部门协同管理。减值测试采用的技术和经济参数是以对未来的预测为基础,充分强调对资产剩余使用期限内的规划和预期。其中,对减值影响较大的技术经济参数包括预测的油价、产量递减率及操作成本。在未来油价不可控的情况下,降本提产是有效控制油气资产减值风险的主要方式。

建议谨慎对待我国会计准则中规定的减值不可回转性。应根据企业的风险偏好,对未来行业发展趋势和油价走势进行合理判断,妥善评估处理资产减值风险。一方面要按照会计准则和客观经济规律执行必要的减值计提,另一方面要尽可能减少国有资产不必要的损失。

责任编辑:郑 丹

znzhengdan@163.com